Potrivit Codului fiscal, exista doua categorii de contribuabili care trebuie sa raporteze impozitul pe profit mai devreme cu o luna decat majoritatea agentilor economici.

Este vorba de contribuabilii prevazuti la art. 34, alin. 5, lit. a) si b) din Codul fiscal, si anume:

- organizatiile nonprofit;

- contribuabilii care obtin venituri majoritare din cultura cerealelor si a plantelor tehnice, pomicultura si viticultura.

Acesti contribuabili trebuie sa declare si sa plateasca impozitul pe profit pana luni, 25 februarie 2013, desi termenul de raportare pentru restul agentilor economici care sunt obligati la plata impozitului pe profit este 25 martie.

Declaratia 101 privind impozitul pe profit se depune la organul fiscal in a carui evidenta fiscala contribuabilul este inregistrat ca platitor de impozite, taxe si contributii.

Formularul se completeaza cu ajutorul programului de asistenta, pus la dispozitie de ANAF si se depune in format hartie, semnat si stampilat (cu codificarea informatiei prin cod de bare) sau online, prin mijloace electronice de transmitere la distanta.

Atentie! Trebuie sa stiti ca, potrivit art. 15, alin 2 din Codul fiscal, organizatiile nonprofit sunt scutite de la plata impozitului pe profit pentru urmatoarele tipuri de venituri:

a) cotizatiile si taxele de inscriere ale membrilor;

b) contributiile banesti sau in natura ale membrilor si simpatizantilor;

c) taxele de inregistrare stabilite potrivit legislatiei in vigoare;

d) veniturile obtinute din vize, taxe si penalitati sportive sau din participarea la competitii si demonstratii sportive;

e) donatiile si banii sau bunurile primite prin sponsorizare;

f) dividendele si dobanzile obtinute din plasarea disponibilitatilor rezultate din venituri scutite;

g) veniturile pentru care se datoreaza impozit pe spectacole;

h) resursele obtinute din fonduri publice sau din finantari nerambursabile;

i) veniturile realizate din actiuni ocazionale precum: evenimente de strangere de fonduri cu taxa de participare, serbari, tombole, conferinte, utilizate in scop social sau profesional, potrivit statutului acestora;

j) veniturile exceptionale rezultate din cedarea activelor corporale aflate in proprietatea organizatiilor nonprofit, altele decat cele care sunt sau au fost folosite intr-o activitate economica;

k) veniturile obtinute din reclama si publicitate, realizate de organizatiile nonprofit de utilitate publica, potrivit legilor de organizare si functionare, din domeniul culturii, cercetarii stiintifice, invatamantului, sportului, sanatatii, precum si de camerele de comert si industrie, organizatiile sindicale si organizatiile patronale. Norme metodologice

l) sumele primite ca urmare a nerespectarii conditiilor cu care s-a facut donatia/sponsorizarea, potrivit legii, sub rezerva ca sumele respective sa fie utilizate de catre organizatiile nonprofit, in anul curent sau in anii urmatori, pentru realizarea scopului si obiectivelor acestora, potrivit actului constitutiv sau statutului, dupa caz;

m) veniturile realizate din despagubiri de la societatile de asigurare pentru pagubele produse la activele corporale proprii, altele decat cele care sunt utilizate in activitatea economica;

n) sumele primite din impozitul pe venit datorat de persoanele fizice, potrivit prevederilor titlului III.

De asemenea, e bine de precizat ca ONG-urile sunt scutite de la plata impozitului pe profit pentru veniturile din activitati economice realizate pana la nivelul echivalentului in lei a 15.000 euro, intr-un an fiscal, dar nu mai mult de 10% din veniturile totale scutite de la plata impozitului pe profit.

Impozitul pe profit se va declara intr-un nou formular in acest an

Modelul declaratiei 101 a fost modificat de Agentia Nationala de Administrare Fiscalala finalul anului trecut, noul formular fiind folosit chiar din acest an pentru declararea obligatiilor anuale aferente anului fiscal 2012.

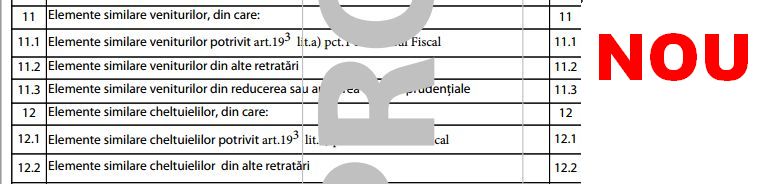

Mai exact, formularul 101 privind impozitul pe profit a fost modificat prin Ordinul ANAF nr. 1950/2012, publicat in Monitorul Oficial nr. 887 din 27 decembrie 2012, care a introdus randuri suplimentare in declaratie.

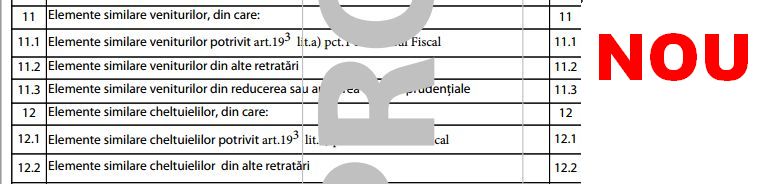

Astfel, campurile nou-introduse evidentiaza anumiti indicatori specifici cuprinsi la sectiunea elemente similare veniturilor/cheltuielilor, necesari in cazul contribuabililor care aplica reglementarile contabile conforme cu Standardele internationale de raportare financiara.

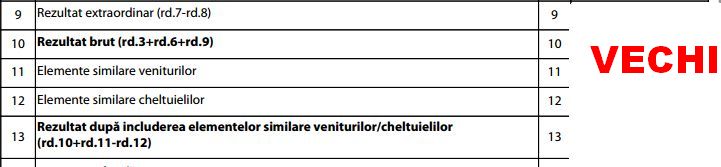

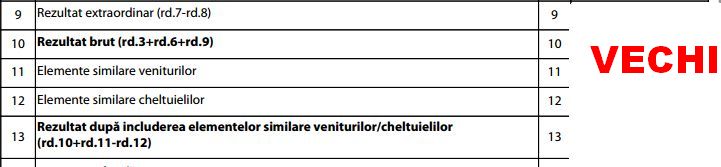

Extras din formularul vechi

Extras din noul formular

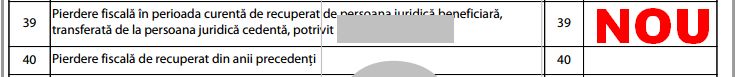

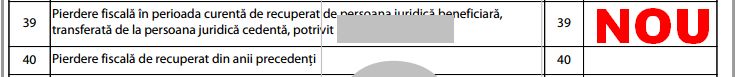

De asemenea, in formular au mai fost introduse inca doua randuri care vor fi utilizate pentru evidentierea pierderii transferate in cazul operatiunilor de reorganizare. Iata campurile nou introduse in declaratia de profit:

Potrivit Ordinului ANAF nr. 1950/2012, noul model al formularului 101 este folosit incepand cu declararea obliga?iilor anuale aferente anului fiscal 2012.

ANAF a publicat recent pe pagina sa de internet noua aplicatie utilizata pentru generarea declaratiei anuale de impozit pe profit pentru anul 2012. Noul formular electronic al declaratiei 101 poate fi accesat la sectiunea Declaratii electronice, Descarcare declaratii.

Sursa : AvocatNET.ro |

Stiri

Stiri  Impozitul pe profit se declara si se plateste pana in 25 februarie de anumiti contribuabili.

Impozitul pe profit se declara si se plateste pana in 25 februarie de anumiti contribuabili.