In sistemul TVA la incasare, implementat de la 1 ianuarie 2013 de aproape toti contribuabilii a caror cifra de afaceri este mai mica de 2.500.000 lei, exigibilitatea taxei se amana pana la data incasarii contravalorii integrale sau partiale a livrarii de bunuri sau a prestarii de servicii. (Cititi AICI categoriile de contribuabili care nu pot aplica noul sistem de TVA, chiar daca cifra de afaceri realizata este inferioara plafonului)

In cazul in care persoanele impozabile obligate la aplicarea sistemului TVA la incasare nu au incasat contravaloarea integrala sau partiala a livrarii de bunuri ori a prestarii de servicii in termen de 90 de zile calendaristice de la data emiterii facturii, exigibilitatea taxei aferente contravalorii neincasate intervine in cea de-a 90-a zi calendaristica, de la data emiterii facturii. In situatia in care factura nu a fost emisa in termenul prevazut de lege, exigibilitatea taxei aferente contravalorii neincasate intervine in cea de-a 90-a zi calendaristica de la termenul-limita prevazut de lege pentru emiterea facturii. Codul fiscal stabileste ca orice persoane inregistrata in scopuri TVA, care efectueaza o livrare sau o prestare de servicii pentru care se deduce TVA, trebuie sa emita o factura catre fiecare beneficiar, cel tarziu pana in cea de-a 15-a zi a lunii urmatoare celei in care ia nastere faptul generator al taxei.

Noi precizari in instructiunile de completare a declaratiei 394

Odata cu aplicarea noului sistem de TVA si declaratia 394 trebuie sa fie modificata pentru ca pentru ca noile prevederi sa poata fi puse in practica. Modificarile la acest formular au fost aprobate de autoritatile fiscale si sunt cuprinse in Ordinul ANAF nr. 1992/2012, publicat in Monitorul Oficial nr. 17 din 9 ianuarie 2013, care completeaza Instructiunile de depunere a declaratiei.

"In contextul implementarii sistemului TVA la incasare conform prevederilor OG nr.15/2012 pentru modificarea si completarea Legii nr. 571/2003 privind Codul fiscal, a fost identificata necesitatea monitorizarii declararii livrarilor, prestarilor de servicii si achizitiilor efectuate pe teritoriul national de persoanele inregistrate in scopuri de TVA, prin modificarea conditiei de raportare in functie de exigibilitatea care intervine in perioada de raportare, rezultand ca in perioada de raportare sa fie declarate toate facturile, in functie de data la care au fost emise/primite", preciza Fiscul in luna decembrie.

Practic, prin Ordinul ANAF nr. 1992/2012 autoritatile au introdus in categoria facturilor care trebuie inregistrate in formularul 394 si pe cele emise in sistemul de TVA la incasare si au eliminat conditia ca facturile sa fie raportate in functie de cand intervine exigibilitatea TVA.

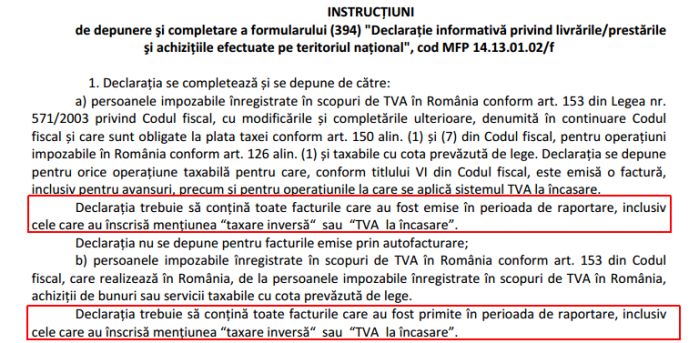

Astfel, in vechile instructiuni de completare a declaratiei 394 se preciza ca "Declaratia trebuie sa contina toate facturile care au fost emise in perioada de raportare, inclusiv cele care au inscrisa mentiunea "taxare inversa" si pentru care exigibilitatea intervine in perioada de raportare".

Dupa modificare, Instructiunile stabilesc ca "Declaratia trebuie sa contina toate facturile care au fost emise in perioada de raportare, inclusiv cele care au inscrisa mentiunea “taxare inversa“ sau “TVA la incasare”, mentiunea privind conditia de exigibilitate fiind eliminata.

Ca si pana acum declaratia 394 va trebui depusa de:

- persoanele impozabile inregistrate in scopuri de TVA in Romania conform art. 153 din Legea nr. 571/2003 privind Codul fiscal, cu modificarile si completarile ulterioare, denumita in continuare Codul fiscal si care sunt obligate la plata taxei conform art. 150 alin. (1) si alin. (7) din Codul fiscal, pentru operatiuni impozabile in Romania conform art. 126 alin. (1) si taxabile cu cota prevazuta de lege.

- persoanele impozabile inregistrate in scopuri de TVA in Romania conform art. 153 din Codul fiscal, care realizeaza in Romania, de la persoanele impozabile inregistrate in scopuri de TVA in Romania, achizitii de bunuri sau servicii taxabile cu cota prevazuta de lege.

Noile reglementari privind declaratia 394 intra in vigoare la data de 1 februarie 2013 si se aplica incepand cu operatiunile efectuate pe teritoriul national in luna ianuarie 2013, potrivit prevederilor din ordinul publicat de ANAF.

Decontul de TVA, modificat si el din acest an

Odata cu implementarea sistemului TVA la incasare si declaratia 300 a trebuit sa fie modificata de autoritatile fiscale. Decontul de TVA, formular 300, a fost modificat prin Ordinul ANAF nr. 1790/2012, publicat in Monitorul Oficial nr. 791, din 26 noiembrie 2012. Actul normativ a abrogat Ordinul ANAF nr. 3665/2011 pentru aprobarea modelului si continutului formularului (300) „Decont de taxa pe valoarea adaugata”, publicat în Monitorul Oficial al Romaniei, Partea I, nr. 1 din 3 ianuarie 2012.

Noul model pentru formularul 300, aprobat de Fisc, va incepe sa fie utilizat incepand cu declararea obligatiilor fiscale aferente primei perioade fiscale din anul 2013. Potrivit Codului fiscal cea mai mica perioada fiscala este luna calendaristica, astfel ca prima perioada fiscala din 2013 va fi luna ianuarie. Asadar, noul model al formularului 300 va fi utilizat pentru prima oara in februarie 2013, cand se declara obligatiile fiscale aferente lunii ianuarie.

Persoanele impozabile care aplica sistemul TVA la incasare incepand cu anul 2013 vor continua sa inscrie in decontul de taxa informatiile privind operatiunile efectuate si taxa aferenta, a caror exigibilitate intervine in perioada de raportare.

Totusi, acesti contribuabili vor avea de completat inca o sectiune in decontul de TVA, introdusa in formular prin Ordinul ANAF nr. 1790/2012.

Rubrica nou-introdusa va avea caracter informativ si va reflecta situatia completa a soldului TVA de la sfarsitul fiecarei perioade fiscale. Mai exact, in aceasta noua sectiune vor fi inscrise informatiile privind soldul taxei pe valoarea adaugata care urmeaza sa devina exigibila sau pentru care urmeaza sa fie exercitat dreptul de deducere in perioadele urmatoare, ca urmare a aplicarii sistemului TVA la incasare, aferenta operatiunilor efectuate atat in perioada de raportare, cat si in perioadele anterioare. Iata cum arata noua sectiune introdusa in decont.

Concret, potrivit instructiunilor de completare a decontului de TVA, asa cum au fost modificate, la Randul A se inscriu informatii privind livrarile de bunuri si prestarile de servicii efectuate atat in perioada de raportare, cat si in perioadele anterioare, a caror taxa pe valoarea adaugata aferenta a ramas neexigibila, existenta in sold la sfarsitul perioadei de raportare, ca urmare a aplicarii sistemului TVA la incasare si care urmeaza sa devina exigibila in perioadele ulterioare.

In acelasi timp, se mai precizeaza in Instructiuni, la randul B, se inscriu informatii privind achizitiile de bunuri si servicii efectuate atat in perioada de raportare, cat si in perioadele anterioare, pentru care nu s-a exercitat dreptul de deducere a taxei pe valoarea adaugata aferenta, existenta in sold la sfarsitul perioadei de raportare, si care urmeaza sa devina exigibila in perioadele ulterioare.

Agentia Nationala de Administrare Fiscala preciza la un moment dat ca noua rubrica introdusa in decontul de TVA nu afecteaza modalitatea de evidentiere si de stingere prin mecanismul autocompensarii taxei pe valoarea adaugata aferenta operatiunilor pentru care exigibilitatea taxei intervine in perioada de raportare.

Stiri

Stiri  Declaratia 394, modificata din 2013. Care sunt noutatile?

Declaratia 394, modificata din 2013. Care sunt noutatile?